法人税調査で発覚

税逃れの手口あれこれ

追徴税額は増加傾向

国税当局は法人税調査のなかで、消費税還付申告法人、海外取引法人、無申告法人への調査を強化している。いずれも追徴税額が年々高まっており、なかでも消費税還付申告法人への調査による追徴税額は前年度の77億円から152億円にまで上がった。消費税や海外取引に関する税逃れを含め、平成27年度の法人税調査で発覚した所得漏れ事例を4つ紹介する。

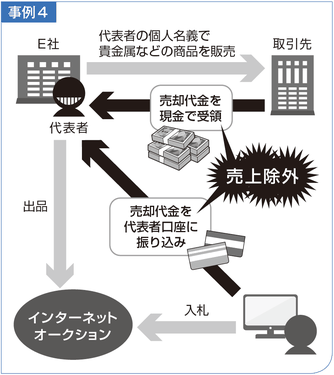

輸出免税悪用し循環取引、追徴税額7億円

消費税は国内仕入れには掛けられるが、国外への販売時には免除されるため、国内で仕入れた商品を輸出する業者は仕入れ時に支払った消費税分が還付される。この仕組みを悪用した宝石貴金属売買業者が消費税の追徴課税を受けた。

宝石貴金属を扱うA社は、宝飾品を国内のB社から高額で仕入れ、X国の法人に高額で輸出。その宝飾品はX国内の複数の法人を経由したうえで、B社に低額で買い取られていた。そして再びA社が高額で買い戻し、X国の法人に繰り返し販売した。なお、B社は売上を申告していない。

これらの行為は、A社、B社、X国法人が示し合わせて不正に消費税還付を受ける目的の循環取り引きだったと国税当局は判断。2年分の消費税について加算税込みの追徴税額は6億9600万円にも上った。

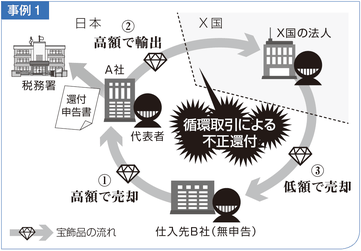

租税条約の免税規定使い、ウソの届出で源泉所得回避

家具の製造・販売を営むC社は、Y国の法人が持っていた工業所有権の使用料を支払っていた。日本とY国の租税条約では工業所有権の使用料は免税対象となっていて、支払い時に源泉徴収する必要はない。C社は租税条約の届出書を提出して納税を免れていた。

しかし実態は、工業所有権はY国の法人ではなく、Z国の法人に譲渡されており、C社はその法人に使用料を支払っていた。日本とZ国の間の租税条約では免税規定がなく、本来は源泉徴収しなければならなかったが、C社は課税逃れをしていた。

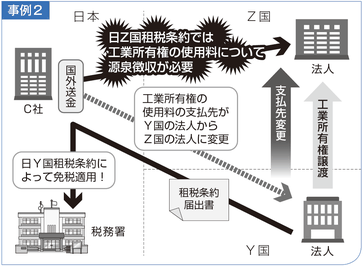

架空の売上値引きを計上、情報交換制度で発覚

機械の製造・販売をするD社は、Q国の取引先に正規の金額で機械を販売した。しかし申告書では、納品した商品に欠陥があったため値引き販売したと装い、所得金額を圧縮していた。D社には「外国企業との取引だから税務署にはわからないだろう」という考えがあったという。

国税庁はQ国の税務当局に対し、租税条約の情報交換制度に基づき情報提供を要請。Q国の当局が現地法人に接触して取引実態を確認した結果、D社のウソが発覚した。